从驱动逻辑来看,避险情绪仍是主导力量。特朗普政府关于汽车关税的最新言论持续发酵,政策不确定性导致市场对全球经济前景的担忧升温,资金加速涌入黄金市场寻求避险。与此同时,机构资金通过黄金ETF的持续流入为价格提供了稳固支撑,叠加美联储政策路径的潜在宽松预期,黄金市场正处于“天时地利”的看涨窗口期。

多维度市场解析

(一)基本面:避险需求与资金流入共振

政策不确定性推升避险买盘。据路孚特,特朗普近期签署的汽车关税公告引发市场剧烈波动,其言论中隐含对欧盟和加拿大进一步加征关税的可能性,使得市场对4月初即将实施的互惠关税细则评估陷入混乱。尽管部分国家或行业可能获得豁免,但政策落地时间与范围的模糊性显著放大了市场的谨慎情绪。历史经验表明,此类政策真空期往往伴随着避险资产的强势表现,黄金作为传统“安全港”自然成为资金首选。

机构资金流入构筑价格基石。根据最新数据,2025年第一季度黄金ETF累计净流入量已达155吨,持仓总量攀升至2023年9月以来的峰值。仅前一交易日,单日增持23吨的规模创下2022年以来最大增幅。知名机构分析师指出,央行购金需求的超预期增长与ETF资金的持续流入,共同构成了黄金中长期看涨的“双轮驱动”。这一趋势若得以延续,将为金价突破历史高位提供充足的流动性支持。

美联储政策预期暗藏变数。尽管美联储上周维持利率不变,但其对通胀回落进程放缓的表态引发市场关注。周五即将公布的PCE数据将成为验证降息预期的关键指标——若数据温和,市场对宽松政策的押注可能升温,进一步巩固黄金的吸引力;反之,若数据超预期强劲,则可能触发短期抛压。

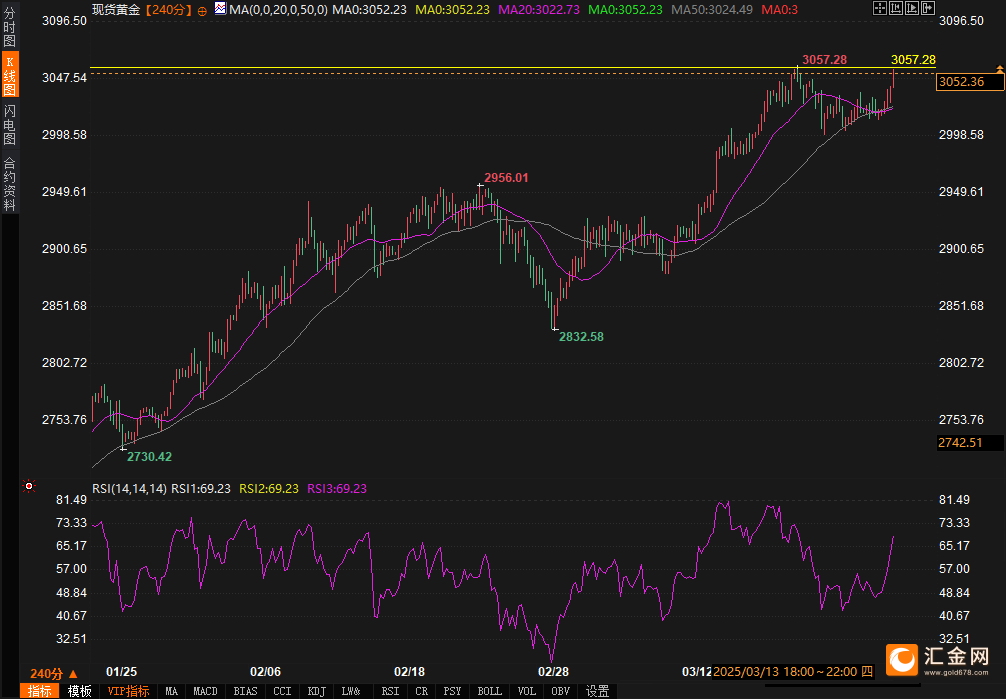

(二)技术面:均线系统与关键位争夺揭示方向

趋势结构与均线系统验证

RSI(69.23)接近超买阈值(70),若进一步攀升至该区域,可能触发技术性抛压。

趋势动能延续性:均线系统(EMA20/50多头排列)与RSI未现背离,中期趋势仍占主导,但需警惕高位震荡风险。

动能指标与超买风险平衡

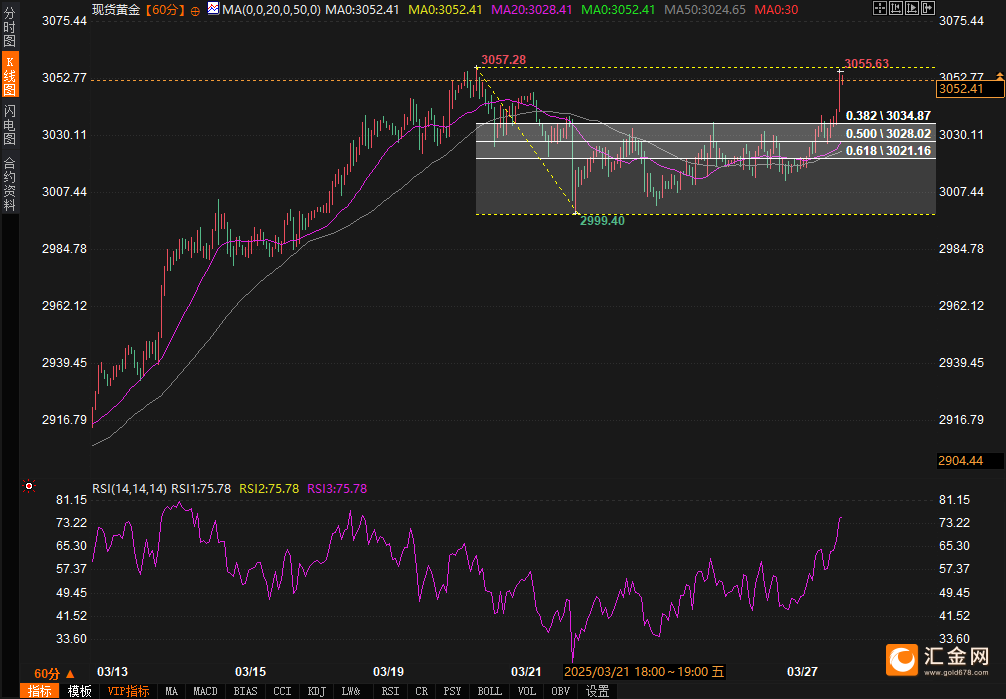

60分钟图技术信号RSI14(75.78)已进入超买区间(>70),显示短期上涨动能强劲,但市场情绪趋于过热。价格与RSI同步性:价格创出3055.63美元高点时,RSI同步升至高位,尚未形成顶背离,表明当前上涨趋势仍具技术支撑。

斐波那契与心理关口博弈

1小时图上,价格自历史高点3057.21美元回撤至2999.40美元后,关键斐波那契回调位与均线形成技术共振:

0.382回撤位(3034.87美元):与EMA50(3019.96美元)构成短期阻力,但日内价格已突破该位置,表明多头占据主导;

0.618回撤位(3021.16美元):与EMA20(3022.28美元)几乎重合,形成下方第一支撑区域。若价格在欧美时段回踩该区域企稳,则上升趋势有望延续;反之,若有效跌破,可能触发技术性抛售并下探3000美元心理关口。

未来趋势展望:突破前高还是技术回调?

(一)延续上行的核心条件

若市场避险情绪持续升温,叠加ETF资金流入保持强劲,黄金价格有望在3021美元支撑区域夯实基础后,再次冲击3057美元的历史高点。一旦突破该阻力,上方目标将直指3100美元整数关口,技术形态上将形成“更高高点”的强势结构,吸引更多趋势交易者入场,进一步打开上行空间。

(二)短期调整的潜在触发因素

当前价格逼近历史高位,部分多头获利了结压力逐渐累积。若周五公布的PCE数据超预期强劲,或美联储释放鹰派信号,可能成为触发回调的导火索。关键支撑区域位于3000-2999美元,此处不仅是前期低点,亦是市场心理防线。若价格失守该区域,则可能引发更深度的技术调整,向下测试2950美元等支撑位。

(三)综合研判

当前黄金市场处于“趋势延续但需警惕回调”的关键阶段。基本面的避险需求与政策宽松预期为价格托底,而技术面的关键位争夺将决定短期方向。投资者需重点关注以下信号:

3021美元支撑的有效性:该区域是多头防线,企稳则趋势延续;

PCE数据与市场反应:数据结果将影响美联储政策预期,进而左右黄金短期波动;

ETF资金流向变化:持续增持将巩固看涨信心,反之可能削弱上涨动能。

黄金市场在突破历史高位前仍需经历多空力量的充分博弈,但中长期上行逻辑未发生根本性逆转。交易者需密切跟踪盘面关键信号以捕捉趋势启动的窗口。

塔伦

塔伦