来源:【原创】

周五(1月17日),CBOT谷物期货市场继续受到国际交易动向、基差变化及持仓调整的影响。近期数据表明,投机性资金在多个品种上的仓位出现明显转向,这将对市场走势产生深远影响。以下是对主要品种的分析。

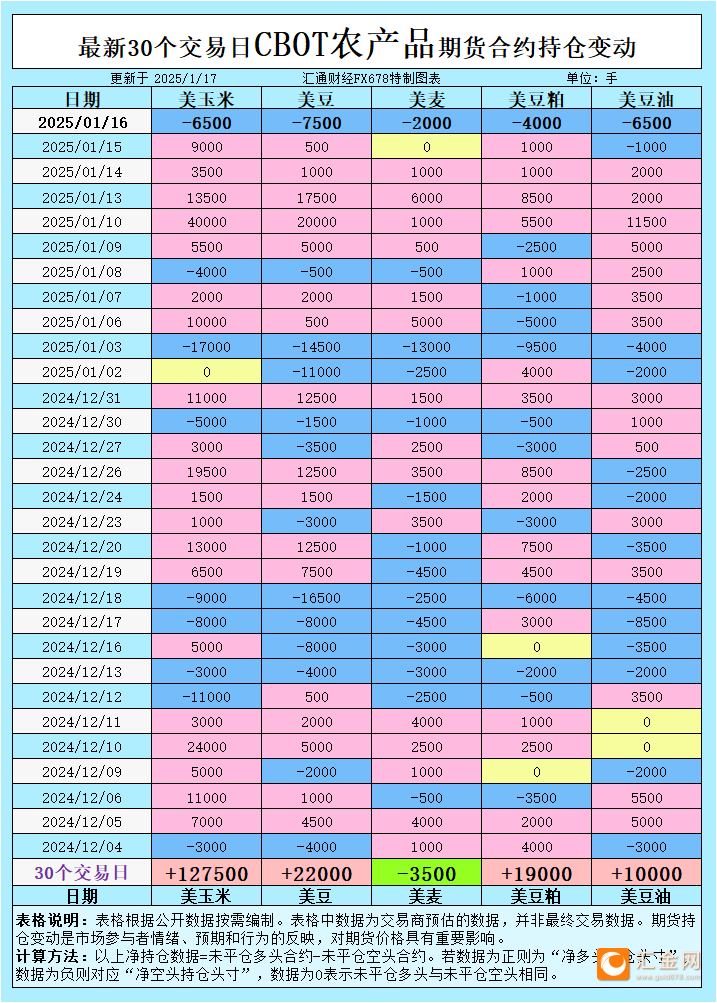

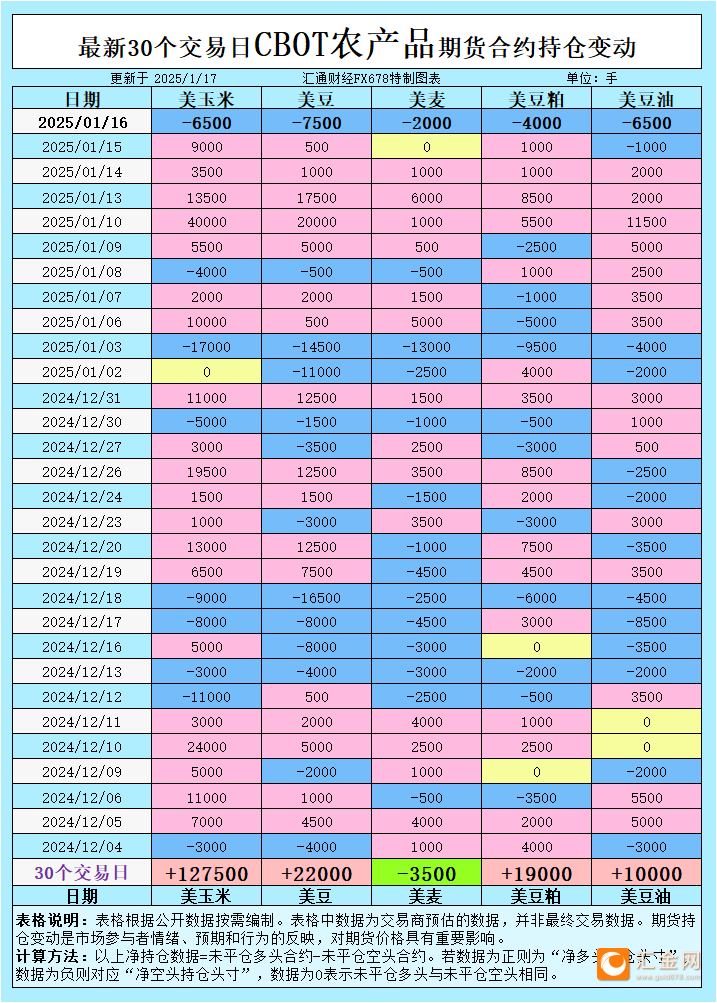

根据汇通财经观察,海外交易商估算的结果显示:

2025年1月16日当日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净空头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净多头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

玉米:出口强劲但持仓转向空头

美国农业部(USDA)数据显示,上周美国玉米净出口销售达到102.4万吨,为近三周最高水平。基差方面,受寒冷天气影响,中西部河流运输受阻,1月装运至墨西哥湾的玉米驳船CIF基差上涨1美分,至3月期货价格上方67美分。然而,尽管出口数据向好,基金持仓却呈现出显著的空头转向。1月16日,玉米投机性净空头增加6,500手,而过去30天的累计数据显示,基金仍维持净多头。

天气方面,阿根廷可能出现的降雨缓解了作物压力,这对全球玉米市场形成了一定压力。与此同时,美国农民近期的集中售粮行为,也使基差在局部地区有所走弱。短期来看,玉米期货价格可能在出口支撑和投机性空头博弈中维持震荡格局。

大豆:需求乏力与丰产预期打压价格

大豆期货市场承压显著。过去一周,美国大豆出口净销售量为56.91万吨,符合市场预期。巴西大豆丰产预期则进一步削弱了市场信心。当地农业咨询机构将巴西大豆产量预估上调至创纪录的1.724亿吨,市场对即将到来的丰收形成明显预期。

基金持仓同样反映出市场的看空情绪。1月16日,投机性净空头增加7,500手,而近期五个交易日内累计净多头仍在增长,但这一趋势显然已转变。

此外,NOPA报告显示,12月美国大豆压榨量达到2.066亿蒲式耳的历史新高,压榨需求的增长未能完全抵消巴西丰产预期对价格的压制。短期内,大豆价格或延续弱势,关注未来中美交易动向对市场情绪的影响。

豆粕:供应充足削弱价格支撑

豆粕市场受制于供需失衡,价格回调明显。尽管压榨量创历史新高,豆粕需求未见显著改善。1月16日,豆粕投机性净空头增加4,000手,基差价格在墨西哥湾出口码头也保持疲软。

技术面显示,CBOT豆粕期货3月合约跌至每短吨294.4美元,为近一个月最低水平,进一步表明市场供大于求的局面。短期来看,市场可能会继续受到供应压力的抑制,预计在需求未见改善前难以扭转当前弱势。

豆油:全球需求疲软拖累价格

尽管美国豆油出口在部分区域有所增长,但全球市场整体需求疲软,令价格承压。CBOT豆油期货近期跟随大豆走势下跌,基金持仓也呈现空头增加态势。1月16日,豆油投机性净空头增加6,500手,而过去五个交易日内净多头则呈现减少迹象。

市场消息称,阿尔及利亚和约旦正在进行动物饲料及大豆油采购招标,但需求量有限,难以提供有力支撑。短期内,豆油价格可能继续维持疲软态势,需重点关注国际招标结果及其他地区新增需求变化。

小麦:全球供应宽松限制涨幅

国际谷物理事会(IGC)预计,2025/26年度全球小麦产量将达到创纪录的8.05亿吨,进一步强化了供应充裕的预期。美国农业部数据显示,上周小麦出口净销售量为51.34万吨,略高于预期,但未能对市场形成显著支撑。

基金持仓数据显示,1月16日小麦投机性净空头增加2,000手,反映出市场对短期价格的谨慎态度。CBOT小麦期货3月合约收跌至每蒲式耳5.37美元,价格走势受制于供应压力和需求疲软的双重因素。

未来展望:谨防投机性调整加剧波动

综合来看,CBOT谷物市场近期的持仓变动显示投机性资金开始对价格走势持更为谨慎的态度,尤其是五个主要品种在16日均呈现出投机性净空头增加的显著趋势。这种情绪转变或在短期内加剧市场波动。

未来需重点关注以下几个因素:一是阿根廷和巴西的天气及其对南美产量预期的实际影响;二是美国出口数据能否持续回升以对抗全球供应宽松的压力;三是中国及其他主要进口国的采购节奏是否会有所改善。在资金面和基本面的共同作用下,CBOT谷物期货市场或将维持区间震荡走势,等待新的驱动因素明朗化。

指导仅供参考,不作为交易依据

[免责声明] 本文仅代表作者本人观点,与汇金网无关。汇金网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。