一、基本面疲弱:经济数据不佳拖累欧元

11月欧元区综合采购经理人指数(PMI)终值降至48.3,远低于50的荣枯分界线,显示经济活动继续萎缩。服务业和制造业均出现萎缩,尤其是服务业PMI跌至49.5,为近一年首次低于50,表明企业活动显著放缓。

随着能源价格回落,欧元区通胀压力有所缓解,但核心通胀的下滑显示需求端依然疲弱。新订单分项指数创下年内新低,反映整体需求不足,进一步拖累经济复苏。

经济增长动能不足和需求萎缩为欧元未来走势带来下行风险,市场对欧元区经济的信心下降,削弱了欧元的吸引力。

二、货币政策预期:欧洲央行的“鸽派”信号

欧洲央行降息预期

欧洲央行行长拉加德近期在欧洲议会的听证会上并未给出明确的降息方向,但市场预期12月12日会议欧洲央行将可能降息25个基点,以应对经济增长动能不足。

对美元政策的影响

与欧洲央行不同,美联储目前的政策基调更为灵活,12月可能降息25个基点的预期尚未完全被市场价格化,但美元依然受益于其利率优势。相较之下,欧元因宽松预期承压。

全球货币政策影响

其他主要央行(如英国央行和日本央行)的政策基调也将影响市场对欧元的需求。例如,若全球主要央行同步进入宽松周期,欧元可能受益于风险偏好回升的间接推动。

降息预期强化了欧元的下行风险,但市场对政策力度的不确定性可能导致欧元在短期内保持震荡。

三、地缘政治风险:不确定性加剧市场波动

法国与德国的政治危机

法国和德国分别面临不信任动议和政治领导层危机,欧元区两大核心经济体的政治不稳定增加了市场的不确定性,这将进一步削弱市场对欧元区整体经济治理的信心。

全球风险事件的溢出效应

如韩国戒严事件和中东地缘政治紧张局势等全球性事件,可能加剧市场对避险资产的需求,资金更多流向美元和日元等避险货币,削弱欧元需求。

欧元区内外的不确定性风险持续加剧,这将限制欧元的反弹空间,并可能在短期内加剧其波动性。

未来看点

市场普遍认为,若欧洲央行的宽松政策超出预期,可能加剧欧元的下跌;但如果欧元区经济数据改善或地缘政治风险缓解,欧元存在阶段性反弹的可能。

(欧元兑美元日线图,来源易汇通)

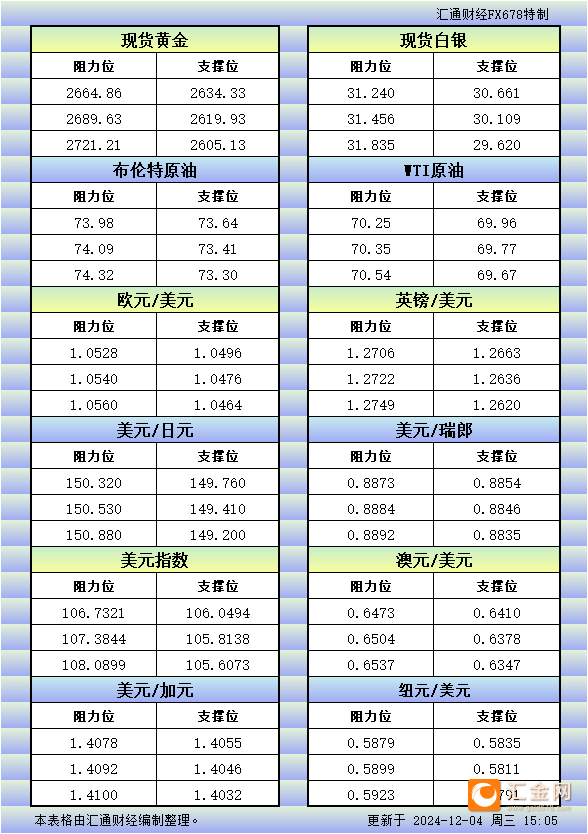

北京时间12月4日19:17,欧元兑美元报1.0499

知秋

知秋