来源:【原创】

近期,CBOT谷物期货市场因多重因素引发显著波动。美国农业部(USDA)最新报告显示,2024/25年度美国玉米和大豆的产量及结转库存均低于市场预期。这一消息推动玉米和大豆期货价格升至数月高点,同时基差报价小幅下滑,反映出口需求的疲软。此外,市场对南美丰产的预期进一步加剧了对美国产品出口竞争力的担忧。

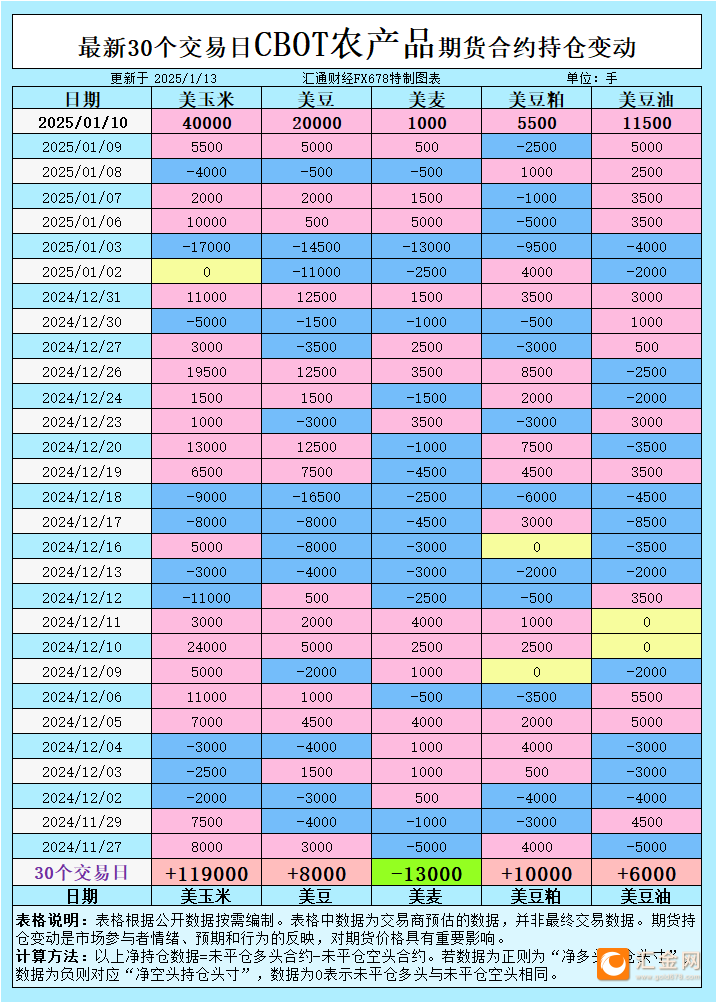

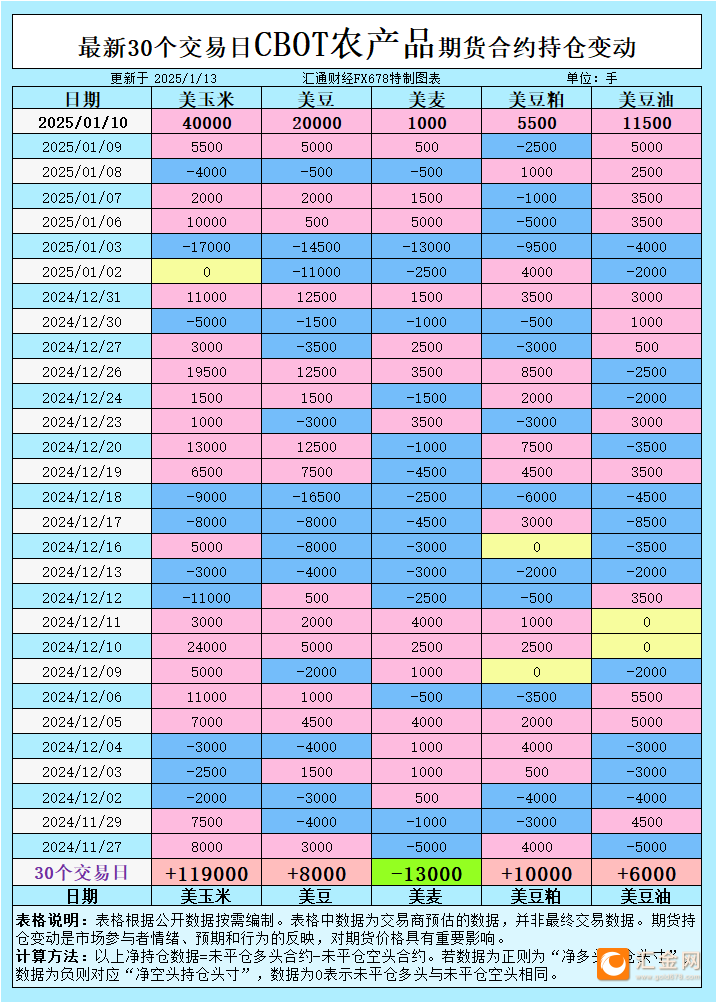

根据汇通财经观察,海外交易商估算的结果显示:

2025年1月10日当日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净多头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

1. 玉米

本周玉米期货表现强劲,CBOT 3月合约收涨14-1/2美分至每蒲式耳4.70-1/2美元,创下去年5月以来的新高。USDA报告将2024/25年度美国玉米产量下调至148.67亿蒲式耳,低于此前市场预估的150.95亿蒲式耳,同时将年末库存预期降至15.4亿蒲式耳。虽然美国国内供应的紧张状况提振了期价,但出口需求的疲软仍是隐忧。

出口数据方面,美国上周玉米出口销售为44.5万吨,显著低于市场预期的70万至140万吨。此外,近期南韩饲料生产商购入约20万吨进口玉米,主要来源可能为南美或东欧,表明美国玉米的价格竞争力仍待提升。然而,基金持仓数据显示,投机性净多头持续增加,表明市场对后市持乐观态度。

2. 大豆及豆油

CBOT大豆期货价格亦延续涨势,3月合约上涨26-1/4美分至每蒲式耳10.25-1/4美元,触及去年11月以来的高点。USDA将2024/25年度美国大豆产量预期下调至43.66亿蒲式耳,同时年末库存降至3.8亿蒲式耳,低于市场预期的4.57亿蒲式耳。尽管供应趋紧,但出口数据的表现不及预期。上周美国大豆出口销售仅为28.87万吨,远低于分析师预估区间的40万至130万吨。

与此同时,豆油市场因生物燃料相关政策预期受到提振,3月合约触及七周高点。CBOT豆油净多头持仓持续增加,这一趋势可能会对市场形成支撑。

3. 小麦

与玉米和大豆形成对比的是,小麦市场表现平淡。CBOT 3月小麦期货微跌1/4美分至每蒲式耳5.50美元。尽管美国冬小麦种植面积较去年增长2%至3411.5万英亩,但低迷的出口需求削弱了价格支撑力。USDA数据显示,上周美国小麦出口销售为11.13万吨,显著低于市场预期的15万至50万吨。

基差方面,硬红冬小麦的基差报价较为稳定,但农户因当前价格偏低而不愿出售,限制了现货市场交易的活跃度。

4. 豆粕

CBOT豆粕市场表现较为谨慎,3月合约微跌0.5美元至每短吨298.8美元。USDA报告虽指出美国大豆产量下调,但南美丰产预期显著压制了市场情绪。巴西2024/25年度大豆产量预计高达1.715亿吨,这不仅会对全球豆粕供应形成充裕预期,也可能进一步削弱美国的出口竞争力。

未来市场展望

结合最新持仓数据,CBOT谷物市场的多头情绪仍较为浓厚,特别是在供应预期收紧的背景下。然而,出口需求疲软和南美丰产压力将继续对市场构成潜在风险。在未来数周,投资者需密切关注南美天气、美元走势及全球主要进口国的采购动态,以上因素将对价格波动方向起到重要作用。

【汇通精选 文章请到VIP栏目查看。其中,APP近日升级的最新版本才能看到VIP栏目。】

指导仅供参考,不作为交易依据

[免责声明] 本文仅代表作者本人观点,与汇金网无关。汇金网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。