来源:【原创】

市场预计美联储本周将降息25个基点,将联邦基金利率目标区间降至4.25%-4.50%。由于美联储的政策日益数据驱动,市场密切关注主席鲍威尔会后讲话的语气以及最近一次的(9月)经济预测摘要,尤其是点阵图,这将提供2025年及以后的利率路径指引。

美联储本周降息:或是一场“鹰派降息”?

美联储本周降息:或是一场“鹰派降息”?美联储基金期货显示,市场对12月会议上降息25个基点的预期概率高达95%,这将延续11月的类似情形。市场预期可能基于以下因素:

劳动力市场疲软:11月失业率上升至4.2%,同时劳动参与率下降。劳动力市场走弱可能成为额外降息以避免就业市场过度疲软的理由。

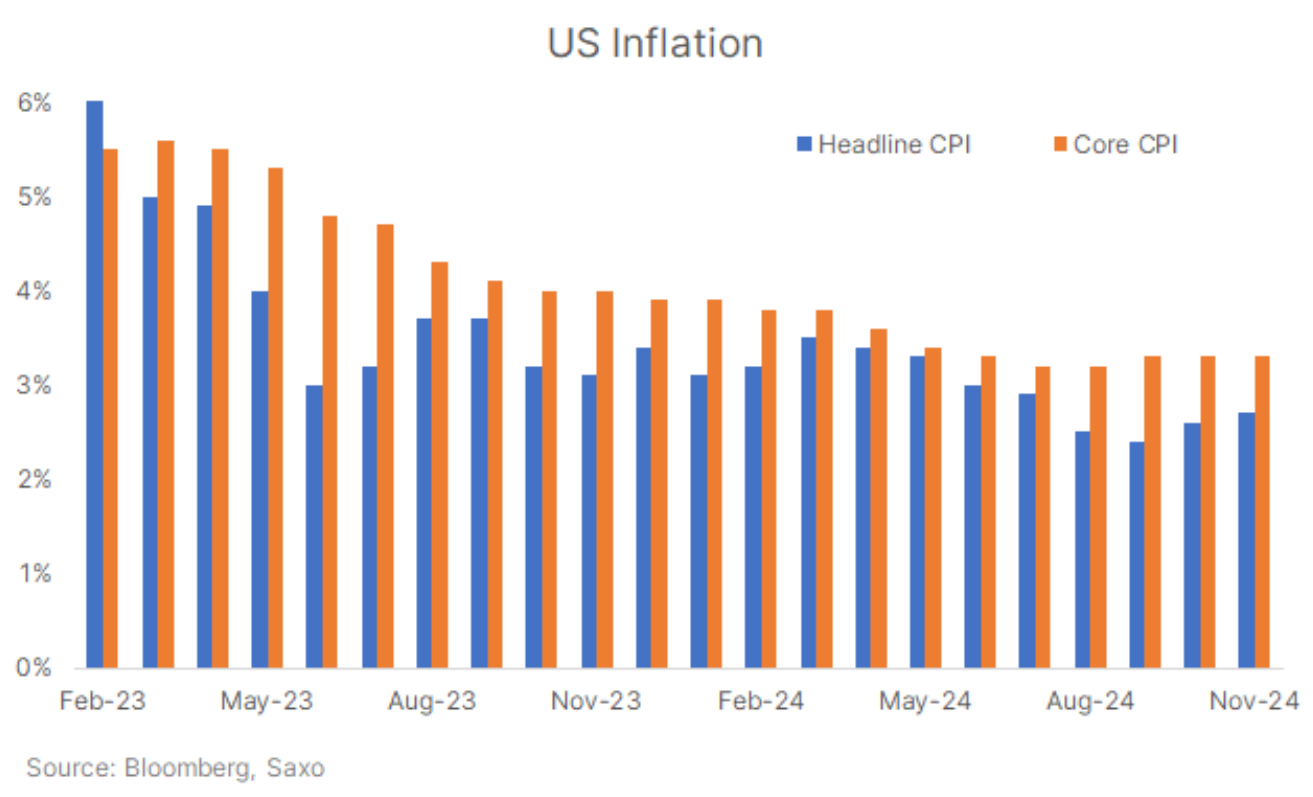

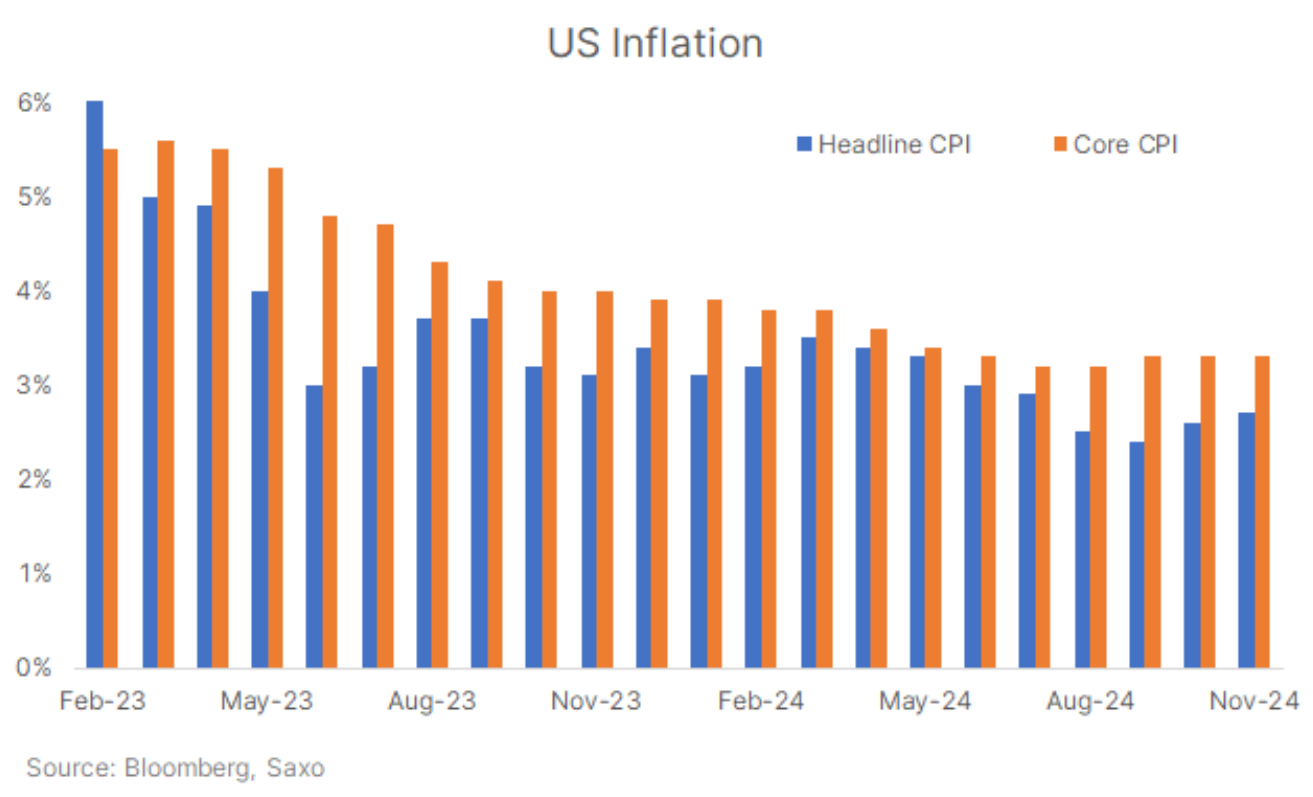

住房通胀放缓:尽管通胀总体降速缓慢,但最新数据显示住房通胀有所缓解。作为通胀的主要驱动因素,住房成本的下降强化了降息的合理性。

尽管美联储降息已几乎完全被市场消化,但市场将关注“鹰派降息”的信号,即美联储在放松政策的同时可能通过点阵图或鲍威尔的新闻发布会暗示对未来降息节奏的谨慎。

2025年利率路径:美联储会暂停降息吗?市场对美联储可能在2025年1月跳过一次降息、暂停宽松周期的讨论越来越多。这可能基于以下原因:

顽固的通胀:尽管住房通胀在放缓,但其他通胀仍然顽固,使美联储难以快速降息。

经济韧性:近期经济数据表现出意外韧性,可能促使美联储采取更谨慎的降息步伐。

特朗普式通胀风险:特朗普政府可能在1月20日上任后优先推动贸易关税政策,这可能增加通胀上行风险,使美联储对进一步降息更加谨慎。

(美国通胀走势对比图)

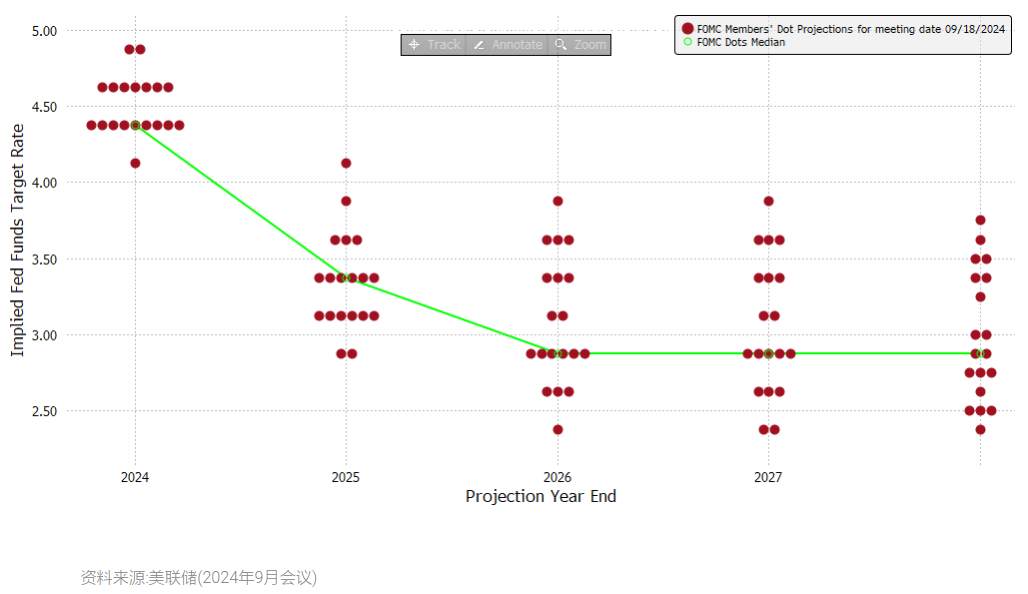

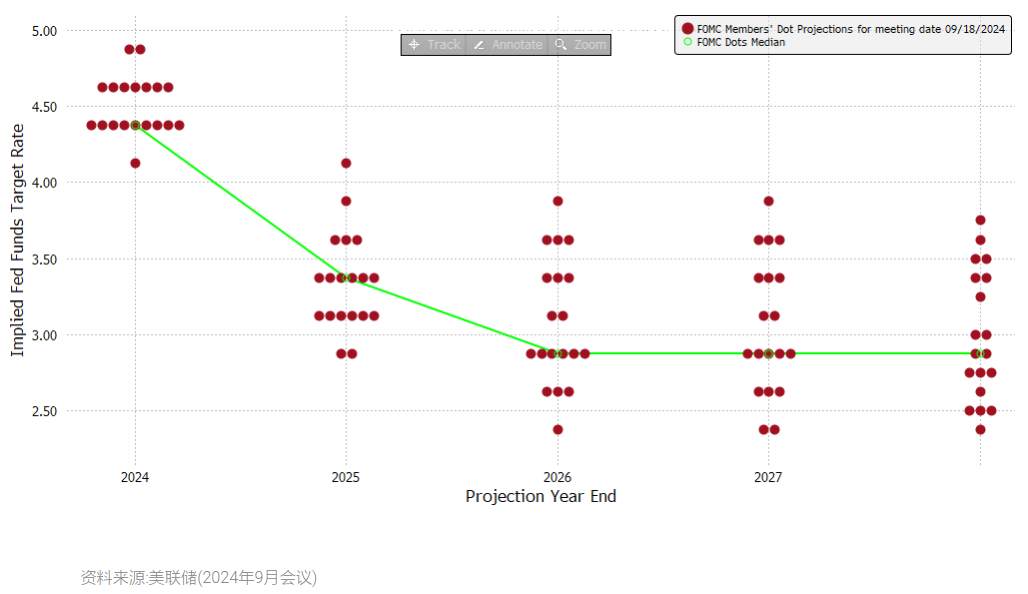

点阵图将成为市场情绪的关键,因为它反映了每位FOMC成员对利率的预期。2025、2026和2027年的点阵图将提供美联储对未来降息力度的判断。

2025年展望:此前的点阵图显示2025年可能降息4次(100个基点),但因通胀风险仍高,这一预期可能下调至3次甚至2次降息。市场普遍预计2025年的利率将从3.375%上调至3.625%,也即是明年降息3次的基准情景。如果2025年的利率上调至3.875%,则表示明年仅降息2次,这将对市场构成显著的鹰派意外。

长期利率:2026年的利率预期可能下调至降息2次,表明正常化路径放缓。市场预计2026年底的利率将从此前预测的2.875%上调至3.125%。

终端利率:长期“中性利率”可能从9月的2.875%上调至3%,反映更高的结构性利率环境。

经济预测更新:经济预测摘要可能将2024年的核心PCE通胀从2.6%上调,失业率从4.4%下调,同时上调2024年的GDP增长预期。

(美联储利率点阵图)

市场影响与投资策略(来自Saxo研究团队)固定收益投资:如果点阵图暗示更高的终端利率或2025年美联储降息次数减少,收益率曲线可能呈现熊平,短期收益率相对长期收益率上升。短久期债券可能因收益率上升而面临下行风险。

外汇策略:鹰派降息可能支撑美元需求。尽管年底季节性因素和美元头寸过度拉升可能导致短期回调,但任何回调都可能被视为买入机会。特朗普政府可能采取的支持美元政策也可能在2025年为美元提供支撑。同时,如果美国10年期国债收益率大幅上升,日元可能承压,而关税威胁可能对欧元和澳元施压。

指导仅供参考,不作为交易依据

[免责声明] 本文仅代表作者本人观点,与汇金网无关。汇金网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。