来源:【转载】

所有政治都是地方性的。经济学也是如此吗?过去,没有那么明显。现在,越来越明显。

回想20世纪90年代和21世纪初——全球化的时代,以及美国经济实力和地缘政治力量的单极化时刻。世界各地的股市随着华尔街的鼓声游行。各国央行与美联储保持一致,或者面对热钱涌入或逃出的后果,使货币和价格稳定面临风险。美国的朋友从进入美国市场、投资和技术中受益,所有这些都有助于推动他们的繁荣。美国的敌人在制裁和出口管制的重压下劳作,这使他们处于孤立、技术落后和贫困。

现在考虑一下今天的情况。主要经济体位于非常不同的地方。在美国,过去两年的问题一直是疫情后通货膨胀。欧洲遭受了同样的苦难,俄乌冲突使战争变得更糟,乌克兰切断了廉价俄罗斯天然气的供应。在日本,更高的通货膨胀是好消息——这表明其贫乏的经济可能正在复苏。在中国,问题不在于价格太高,而在于价格太低。

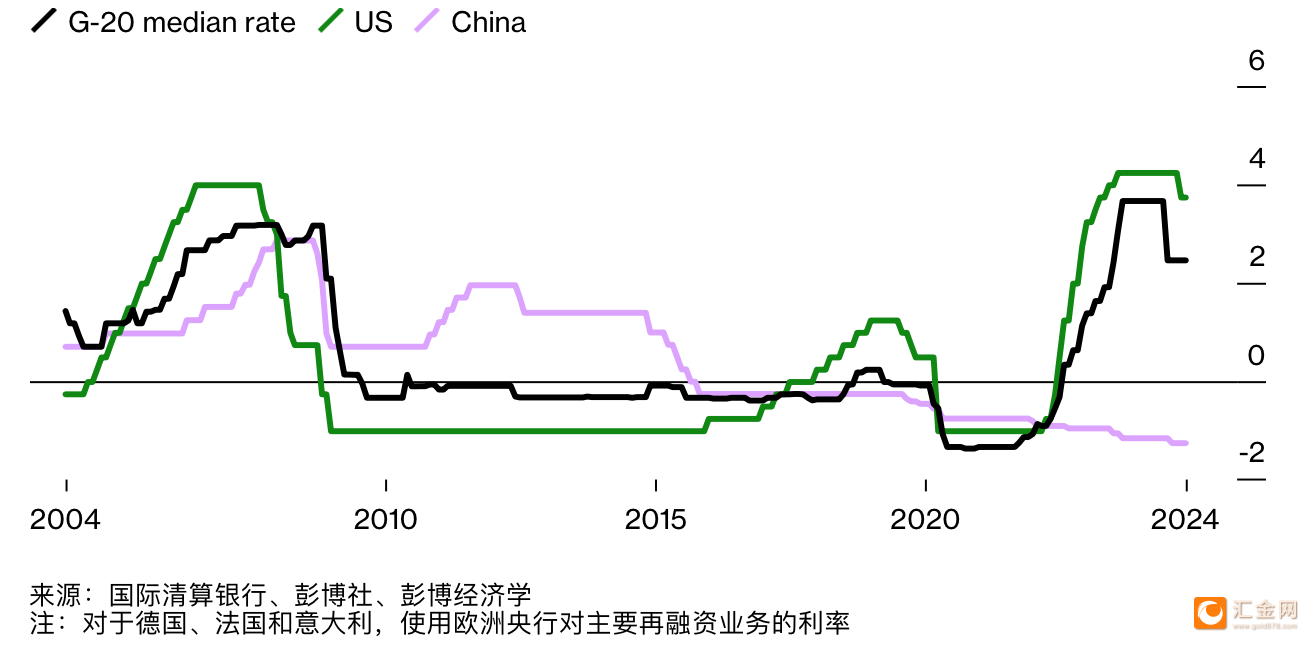

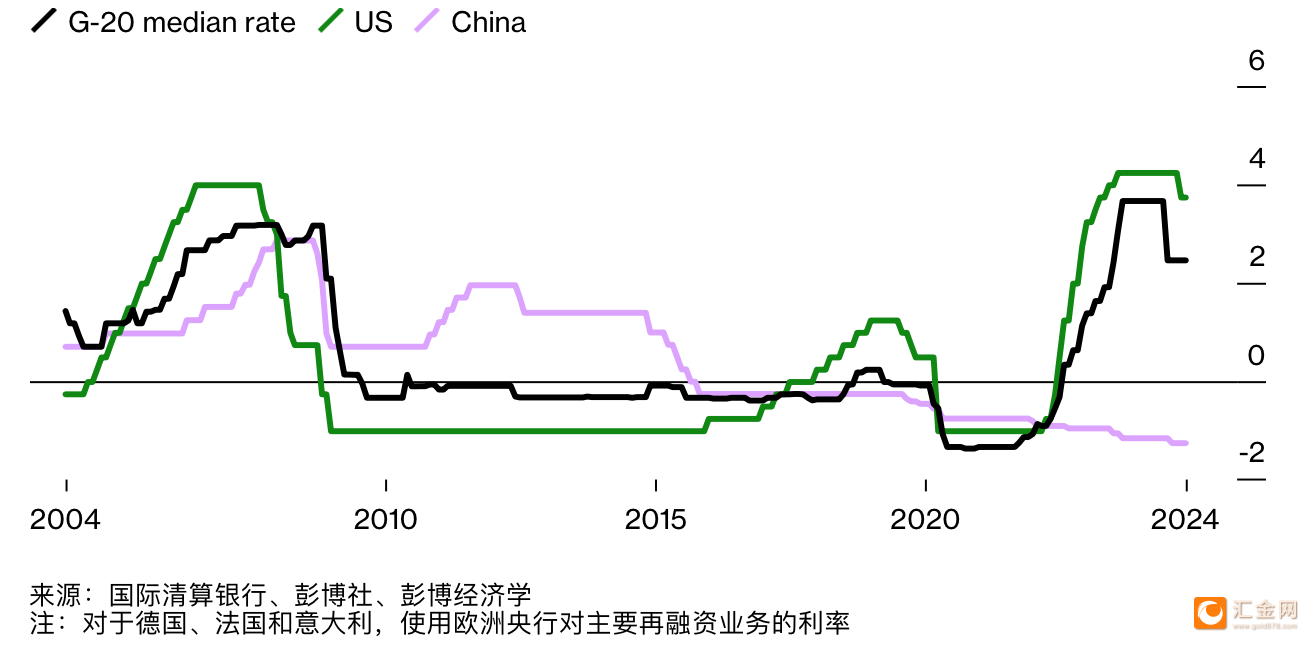

因此,许多央行正在以不同的速度发展,甚至朝着不同的方向发展。当通胀飙升时,美联储迟迟不加息,而当通胀缓和时,美联储迟迟迟迟不加息。欧洲中央银行和英格兰银行在美联储之前开始降息,新兴市场的许多央行也这样做了。相比之下,在中国,决策者正在争先恐后地阻止房地产市场的缓慢崩溃,并支撑股市。至于日本银行,它不是在削减,而是在徒步旅行。

当各国央行的路径分道而为时,奇怪的事情就会发生。考虑一下日元的近期历史。日本货币在今年上半年暴跌,然后在夏季飞升,然后随着美联储和日本银行的预期在不同的轨道上移动而再次暴跌。

货币波动会产生后果。日元走软意味着日本公司更多的利润,日经指数的牛市。当日元走强时,这一过程逆转了——8月的一天,日本股市暴跌了12%。对于全球市场来说,4万亿日元的贸易——投资者在日本廉价借款,在其他地方投资高回报资产——是主要驱动力。当日元升值使这些赌注无利可图时,它们匆忙解开,打击了从美国股票到墨西哥比索再到比特币的一切。

各国央行不再跟随美联储的节拍行进

(图片来源:Bloomberg)

美联储并不是华盛顿唯一面临全球影响力减弱的可敬机构。2022年,拜登政府释放了一连串的制裁,旨在削弱俄罗斯的战争经济。但印度的石油购买使莫斯科的国库充满了现金。因此,在2024年,俄罗斯将实现3.5%的增长,其军队继续在乌克兰取得进展。

首先,世界经济结构发生了变化,美国及其盟友的份额变小了。1990年,美国占全球国内生产总值的21%,七国集团占50%。2024年,他们的股价分别跌至15%和30%。

其次,世界重要地区正在远离美国设计的操作系统。曾经是七国集团做出了重大决定。然后——随着中国和其他主要新兴市场的崛起——俱乐部扩大到20国集团。现在,一方面是美国和欧洲,另一方面是中国和俄罗斯之间的深刻裂变,使20国集团基本上无效。衡量其影响力下降的一个衡量标准是竞争集团的出现,如金砖国家——最初被设想为一个投资类别,它变成了一个现实生活中的俱乐部,巴西、俄罗斯和其他新兴市场成员轮流举办峰会。

美元仍然是世界的主要储备货币,但它不再享有曾经的主导地位。根据国际货币基金组织的资料,美元在全球央行持有量中的份额从2000年的72%下降到2023年的58%。

在英国和新西兰物价出现降温迹象之际,美元走强,预计欧洲央行将于明天再次降息。美联储官员曾表示,美国通胀降温的速度还不够快,不足以让他们急于降息,因此其他地方的通胀回落为其他国家的利率下降速度快于美国打开了大门,从而提振美元。

中国人民银行的数据显示,中国现在以人民币结算了四分之一的贸易交易——高于十多年前的零。

难怪美国的引力已经减少。其他经济体,特别是中国经济体,开始发挥更大的影响力。在未来几个月,美联储对降息速度和规模的校准将很重要。但北京的刺激闪电战可能会更加重要。彭博经济学模型表明,政治局在9月下旬宣布的一揽子措施将在未来一年为全球GDP增加约3000亿美元——如果财政部提供财政刺激计划,则会增加更多。

对于为保持经济增长而奋斗的政府、旨在保持供应链运作的企业和希望实现回报最大化的投资者来说,所有这些都很重要。

在一个地方经济不同步的世界里,企业高管需要更加谨慎。关于在哪里采购和在哪里销售的决定更具有影响性。做对了,供应链就会顺利运行,收入就会增长。弄错了,一家公司可能会突然发现自己在关税、制裁或需求下滑的失败一方。

对于投资者来说,复杂性是一样的,但利润或损失来得更快。在短短几周内,随着英格兰银行与美联储的不和,英镑飙升,然后晕倒;随着政治局推动刺激措施,中国股市在短短几天内弥补了一年的亏损;随着中东战争的扩大和升级,石油在10月初飙升至每桶10美元,至80美元。

总之,经济学越来越本土化了。

指导仅供参考,不作为交易依据

[免责声明] 本文仅代表作者本人观点,与汇金网无关。汇金网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。