来源:【原创】

随着美联储降息路径的前景变得更加不确定,债券投资者正在采取防御措施。

上周粘性通胀和疲软的劳动力市场数据相结合,导致

交易员削减了押注美联储在 2024 年宽松程度,同时也将收益率推高至 7 月以来的最高水平。与此同时,一项备受关注的美债预期波动率指标升至 1 月以来的最高水平。

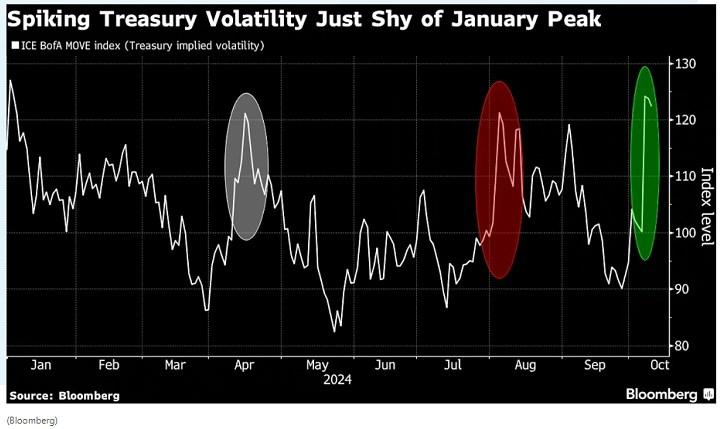

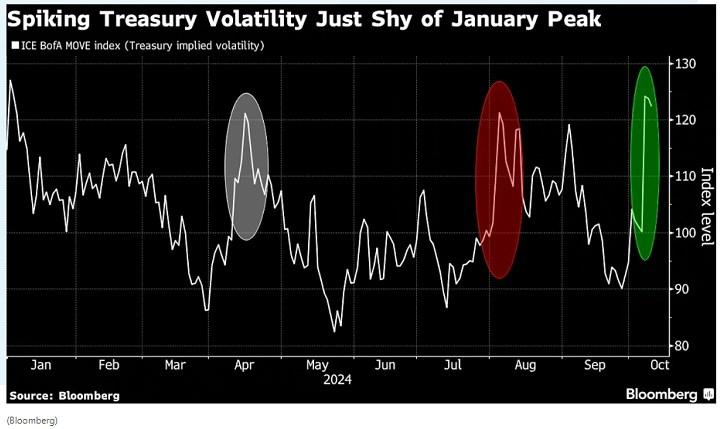

图:美债波动率飙升,仅次于1月峰值(白线为ICE 美银移动指数,即美债隐含波动率)

在这种背景下,人们很难决定在世界上最大的债市将现金部署到何处。

为了减少对经济韧性、潜在的财政冲击或美国大选动荡的脆弱性,包括贝莱德公司、太平洋投资管理公司和瑞银全球财富管理等巨头在内的资产管理公司主张购买五年期债券,因为与短期或长期债券相比,该期限对此类风险的敏感性较低。在瑞银全球,Solita Marcelli

建议进行中期投资,例如美债和期限约为 5 年的投资级企业证券。该公司的美洲首席投资官表示:“我们继续建议投资者为降息环境做好准备,将多余的现金、货币市场持有量和到期的定期存款部署到可以提供更持久收入的资产中。”

随着债市受到每周申请失业救济人数意外上升的影响(超过了美国CPI略高的影响),Marcelli 首选的收益率曲线部分上周跑赢大盘。

债市的结果是,

交易员已经缓和了降息押注,未来两次美联储会议的宽松预期仅为45 个基点,而在 9 月就业报告之前,锁定为50个基点。与此同时,期权流的目标是今年再降息一次。更复杂的期权交易目标是今年降息 15 个基点,然后在明年初暂停宽松周期。

未来几周有很大的进一步波动空间,而且不仅仅是关于美国大选的,这将决定投资者对美国财政路径的预期。

ICE 美银移动指数(一种衡量波动性的指标,用于跟踪基于期权的预期收益率波动)距离 2024 年的高点不远,这表明投资者预计动荡不会有所缓解。投资者正在等待美国财政部关于票据和债券销售的季度公告(预计将保持稳定)、下一份月度就业报告和美联储 11 月 7 日的政策决定,而利率波动性上升可能会持续数周。

Citadel 证券警告客户准备迎接他们所说的债市“未来重要波动”。该公司预计美联储将在 2024 年再次降息 25 个百分点。

投资者预计美联储将进一步宽松,他们预计央行将在未来几个月转向限制性较低的利率,以确保经济软着陆。

贝莱德的基本固定收益小组投资组合经理David Rogal表示:“随着选举进入期权价值的窗口,隐含波动率将看起来更高。”。该公司偏爱中期美债,因为它认为只要通胀降温,美联储就会寻求从 5% 到“将政策保持在 3.5% 到 4% 之间”的“重新校准周期”。

有助于将五年期国债确立为最佳平衡点的是,人们担心美国赤字上升会给长期美债带来麻烦。

美国债券基金的投资总监 Anmol Sinha 表示:“收益率曲线的较短期限部分,即五年及更短,目前对我们来说似乎更具吸引力。”

Sinha 表示,他们的头寸将受益于“更明显的增长放缓、衰退或负面冲击。另一种情况是对财政赤字增加和即将到来的美债供应的担忧加剧,因为长期债券的风险溢价不大。”

指导仅供参考,不作为交易依据

[免责声明] 本文仅代表作者本人观点,与汇金网无关。汇金网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。