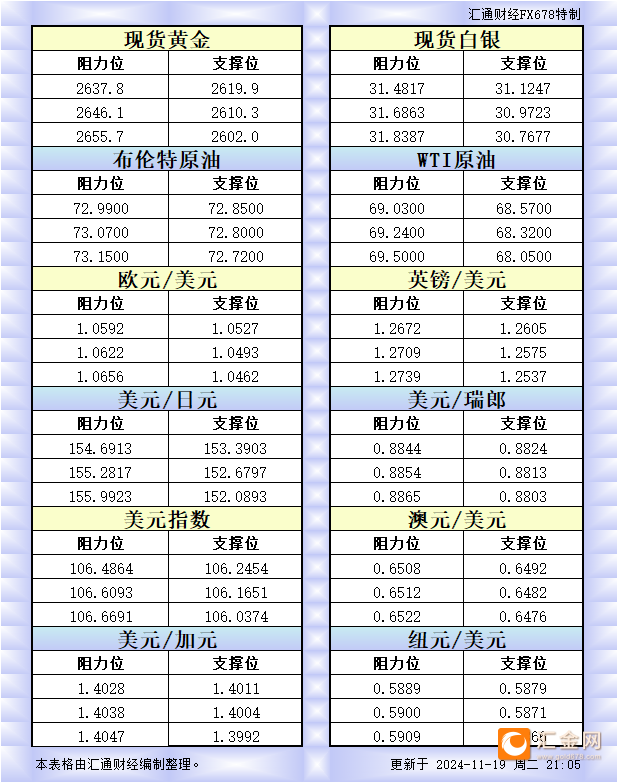

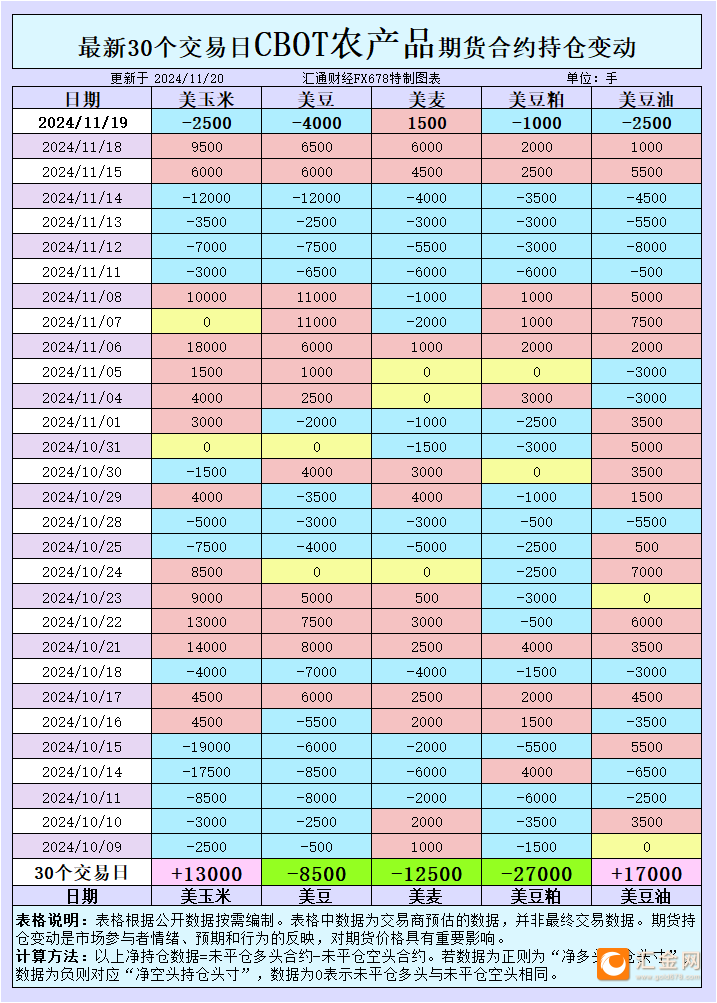

根据汇通财经观察,海外交易商估算的结果显示:

2024年11月19日当日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净空头。

最近5个交易日,大宗商品基金

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净空头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

全球谷物、油籽和食用油出口市场招标、采购概况:

大豆市场:丰产压力抑制价格反弹

大豆期货最新报价为9.96美元/蒲式耳,下跌0.2%。 CBOT 1月大豆合约周二收跌1.25美分,报9.9850美元/蒲式耳。这是大豆价格连续承压的最新体现,主因是南美的丰产前景及国内需求疲弱。巴西预计2024/25年度大豆产量将达到创纪录的1.677亿吨,创下历史新高,或推动出口和国内加工需求双双大涨。

巴西大豆种植进展迅速,2024/25年度大豆播种已完成80%,且当地油籽协会Abiove预测产量将达到创纪录的1.677亿吨。美国农业部(USDA)的预测甚至更高,达到1.69亿吨,这加剧了全球市场对大豆供应过剩的担忧。

美国出口市场表现平平。墨西哥湾大豆现货基差报价中,11月装船的CIF大豆基差上涨至92美分/蒲式耳,12月装船基差也小幅上扬至86美分/蒲式耳。但这些上涨幅度不足以驱动期价反弹,反映出买需有限。

不过根据欧洲委员会周二发布的数据,自7月开始的2024/25年度,欧盟大豆进口量已达475万吨,同比增长9%。

CBOT持仓与展望

截至最新报告,基金持仓显示大豆净空仓持续增加,这表明市场对价格继续走低的预期较强。短期内,除非出现意外的需求刺激或天气干扰,大豆价格难以摆脱当前弱势。

豆粕市场:需求减弱持续施压

12月豆粕合约(SMZ24)下跌1.70美元,收于288.60美元/短吨。现货市场报价普遍持稳,FOB价格略有下降,反映出出口需求不足。

豆粕需求疲弱尤其体现在出口市场。美国内销需求亦无明显改善,而南美丰产预期对美国出口形成进一步压制。

分析师指出,巴西大豆丰产将推高豆粕出口量。随着南美市场逐渐加大竞争,美国豆粕的国际竞争力可能进一步下降。

展望

短期来看,豆粕市场受制于需求端低迷,价格可能继续弱势运行。关注未来几周的出口装运数据和南美作物情况,可能是判断价格拐点的关键。

豆油市场:平稳中寻找方向

豆油市场缺乏显著波动,报价基本持稳。现货市场FOB报价略有上调,但整体变化幅度有限。

作为大豆压榨的副产品,豆油受到南美供应扩张的间接影响。虽然棕榈油市场近期有走强趋势,但未能有效带动豆油价格。

展望

由于国际植物油市场缺乏明显利好刺激,豆油价格可能维持震荡格局。但需关注天气和政策因素对未来供应的影响。

小麦市场:地缘政治风险提振价格

芝加哥小麦期货最新报价为5.65美元/蒲式耳,下跌0.53%,但仍接近11月12日触及的一周高点。CBOT 3月小麦合约周二收涨2美分,报5.6775美元/蒲式耳,盘中触及一周高点5.7575。

市场聚焦乌克兰局势,担忧地缘政治风险可能对出口基础设施造成破坏。分析师指出,这种不确定性为小麦市场注入一定的风险溢价。乌克兰小麦种植面积增加,预计明年小麦产量可能达到2500万吨,高于今年的2200万吨。

同时,全球招标动态显示出小麦需求端并不乐观。约旦未完成其12万吨的小麦采购,反映出买方对高价的抗拒。

展望

短期内,小麦市场或继续受到地缘政治影响支撑,但需求端的弱势可能限制涨幅。

玉米市场:供需博弈下的僵局

玉米期货最新报价为4.27美元/蒲式耳,下跌0.12%。CBOT 12月玉米合约周二收盘下跌2美分,报4.2725美元/蒲式耳。现货市场11月装船的CIF基差报价小幅上扬至79美分/蒲式耳,但整体需求依然偏弱。

阿尔及利亚宣布新一轮国际招标,计划采购最多24万吨巴西或阿根廷玉米。这可能进一步削弱美国玉米的出口竞争力。

美国国内市场虽受益于密西西比河运输改善,但出口表现依旧疲软。南美丰产预期对全球市场的供应格局施加下行压力。

CBOT持仓与展望

基金持仓数据显示玉米净空仓继续增加,这与市场普遍看空情绪一致。除非出口数据显著改善,玉米价格短期内难以摆脱低位。

总结

从大豆到玉米,各品种市场都面临着各自的挑战。大豆及其相关产品因南美丰产压力承压,小麦因地缘政治风险获得支撑,而玉米在需求疲软和南美供应竞争下继续下行。交易者需密切关注CBOT持仓数据与国际招标动态,以捕捉市场情绪的变化并制定策略。

塔伦

塔伦